子彈已經(jīng)打光了 全球央行噩夢將降臨

最重要的新聞不是那些高居媒體榜首的新聞。它無關(guān)美國就業(yè)市場,無關(guān)美聯(lián)儲(chǔ)的加息預(yù)期,無關(guān)中國,甚至也無關(guān)類似于1998年的新興市場貨幣競爭性 貶值。相反,它是歐洲央行理事會(huì)成員諾沃特尼(Ewald Nowotny)承認(rèn)說,歐洲央行的量化寬松政策面臨債券供應(yīng)不足的問題。早前,彭博社引述澳大利亞央行行長的話說,歐洲央行的購買資產(chǎn)擔(dān)保證券(ABS)計(jì)劃“并不如我們期望的那樣成功”。

為什么呢?因?yàn)樗麄兊淖訌椧呀?jīng)打光了。現(xiàn)在,市場上已經(jīng)沒有多少結(jié)構(gòu)性金融產(chǎn)品了。

早在今年3月份多數(shù)經(jīng)濟(jì)學(xué)家認(rèn)為,歐元區(qū)量化寬松政策一定會(huì)失敗。時(shí)隔半年,我們看到歐洲央行終于不情愿地承認(rèn)了這一點(diǎn)。以下是具體分析:

歐洲央行的貨幣化資產(chǎn)規(guī)模占到債券總發(fā)行量的一半以上(是凈發(fā)行量的兩倍),占到歐元區(qū)國內(nèi)生產(chǎn)總值的12%。如果GDP收縮、歐元區(qū)量化寬松擴(kuò)張的話,貨幣化資產(chǎn)占GDP的比值還會(huì)升高。考慮到歐洲不堪一擊的經(jīng)濟(jì)狀況,以及外界預(yù)期歐洲央行仍將在未來一段時(shí)間內(nèi)實(shí)行寬松政策,上述情況當(dāng)然不會(huì)被排除在外。事實(shí)上,市場人士已經(jīng)在討論歐元區(qū)會(huì)擴(kuò)大/延長這一計(jì)劃的可能。

......我們討厭落井下石。但事實(shí)上,市場上根本沒有足夠的可購買債券,買債計(jì)劃完全是瘋狂之舉。

買債計(jì)劃內(nèi)在的荒謬之處很多,其最根本的問題在于央行買債計(jì)劃的規(guī)模與歐元固定收益證券的凈發(fā)行量之間,存在巨大的差距。事實(shí)上,歐洲央行之前的寬松政策根本沒有成功。

歐洲央行官方承認(rèn)現(xiàn)在市場上的債券供給量不足,而證券價(jià)格又已接近歷史高點(diǎn),這就讓情況變得非常危急。

ZeroHedge解釋了日本央行怎么就突然遇到了麻煩。美國銀行一名利率分析師說,“日本政府退休投資基金(GPIF)已經(jīng)把手中能拋的債券都拋 完了,那么現(xiàn)在的重點(diǎn)是,還有誰有能力繼續(xù)拋售債券?除非日本郵政銀行(Japan PostBank)賣掉手中的日本國債,否則日本央行將無法繼續(xù)實(shí)行貨幣刺激。”

“在6到9個(gè)月內(nèi),當(dāng)市場再次陷入頹勢,所有人都期待日本央行會(huì)采取更多措施時(shí),專家組會(huì)“突然”發(fā)現(xiàn),目前實(shí)施的量化寬松面臨的****問題是,這種量化寬松根本難以為繼,更別提進(jìn)一步擴(kuò)大、提升。除非日本央行能找到更多的債券供給方,比如讓日本國債的****持有者——日本政府養(yǎng)老基金——賣掉手中的債券,或者讓日本郵政銀行(日本國債的第二大持有者)拋掉手中的45萬億日元的日本國債,日本的量化質(zhì)化寬松政策(QQE)才有可能繼續(xù)下去。

然而,就算日本郵政銀行把這45萬億日元的國債都悉數(shù)賣掉,這也只能讓日本央行的量寬政策持續(xù)三個(gè)月。接下來怎么辦?還有什么養(yǎng)老基金的大筆持有,可以讓日本央行的量寬政策持續(xù)到2016年、2017年?答案是:越來越少。

早在2014年10月,我們就警告說下一場噩夢將降臨在日本央行(然后是歐洲央行、美聯(lián)儲(chǔ),以及其他實(shí)行資產(chǎn)貨幣化的中央銀行)頭上。當(dāng)時(shí),我們說****的風(fēng)險(xiǎn)是可貨幣化的資產(chǎn)供給不足。

我們引用日本東京宏顧問首席經(jīng)濟(jì)學(xué)家大久保卓治的話說,以目前資產(chǎn)貨幣化的規(guī)模,日本央行持有的國債數(shù)量,到2018年時(shí)可占到日本政府債券市場總額的一半。他補(bǔ)充說:“日本央行已基本宣布,日本要在2018年以前解決其面臨的長期問題,否則日本就有可能走向失敗。”

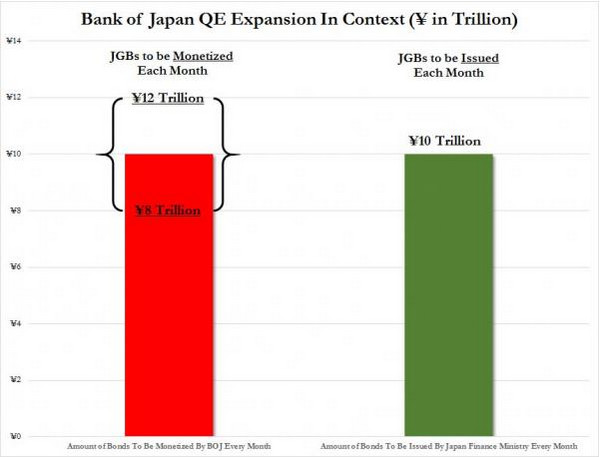

圖1

以下是總結(jié):

如果別無選擇且只能推行量化寬松的話,日本央行不會(huì)擴(kuò)大量化寬松——就像美聯(lián)儲(chǔ)的干預(yù)政策導(dǎo)致了美國政府債券市場的短期不流動(dòng)一樣——尤其是在目前 日本政府債券市場極度缺乏流動(dòng)性,而且情況只會(huì)一天天惡化的情況下。所有這些,都會(huì)讓日本債券市場的風(fēng)險(xiǎn)價(jià)值經(jīng)歷大震蕩。這對日本國債而言是一種外源性事 件,因?yàn)槭袌鰰?huì)意識(shí)到現(xiàn)有的債券供給不足是何其嚴(yán)重。

我們不指望媒體能夠?yàn)槿毡疽约捌渌麌已胄校吹竭@篇分析的深遠(yuǎn)之處,只是希望到2016年夏天時(shí),各方都能成熟點(diǎn)。

國際貨幣基金組織(IMF)公布了Serkan Arslanalp和Dennis Botman撰寫的工作報(bào)告,證實(shí)了我們昨天所做的判斷:

IMF經(jīng)濟(jì)學(xué)家表示,因?yàn)閲鴥?nèi)債券供應(yīng)不足,日本央行可能要在未來幾年減慢買債計(jì)劃的步伐。

就職于IMF的經(jīng)濟(jì)學(xué)家Serkan Arslanalp和Dennis Botman說,出于抵押需要、資產(chǎn)配置目標(biāo)以及資產(chǎn)負(fù)債管理的要求,日本的銀行、養(yǎng)老金和保險(xiǎn)公司都要購買一定量的政府債券。

以下是報(bào)告的內(nèi)容節(jié)選:

我們構(gòu)造一個(gè)很實(shí)際的再平衡情景模型,認(rèn)為由于日本銀行需要遵守抵押物要求,保險(xiǎn)公司需要符合資產(chǎn)負(fù)債管理要求,以及大型養(yǎng)老基金需要公布資產(chǎn)配置目標(biāo),日本央行可能要在2017年或2018年,逐漸減弱其買債計(jì)劃。

由于日本銀行需要持有一定量抵押物、保險(xiǎn)公司要符合資產(chǎn)負(fù)債管理要求,養(yǎng)老基金要公布資產(chǎn)配置目前,市場上存在債券供給不足的問題。因此,日本央行的買債計(jì)劃能否持續(xù)下去,也就成為一個(gè)問題。

讓我們再回到彭博社的報(bào)道:

日本央行行長黑田東彥5月曾表示,他預(yù)計(jì)在購買政府債券的問題上,央行不會(huì)遇到任何障礙。但I(xiàn)MF、日本****券商野村控股有限公司,以及法國巴黎銀行等金融機(jī)構(gòu),都對這次史無前例的買債計(jì)劃的可持續(xù)性提出了質(zhì)疑。

讓我們再回到IMF的報(bào)告,它指出,日本的證券市場規(guī)模非常有限,其中,高質(zhì)量的抵押資產(chǎn)只有日本國債。由于大量的日本國債都被日本央行買走,國債 可能出現(xiàn)供需不平衡的問題,日本央行要達(dá)到貨幣寬松目的的能力就有可能受到制約。而這種掣肘,大概已經(jīng)在日本國債異常低的收益率中體現(xiàn)了出來。目前,日本 國債的期限溢價(jià)是負(fù)數(shù),國債市場流動(dòng)性也有明顯減少的跡象。

某種程度上,市場可能已經(jīng)預(yù)計(jì)到日本的買債計(jì)劃受到了限制,以及通脹預(yù)期會(huì)上升。這可能會(huì)減輕投資者對投資組合的風(fēng)險(xiǎn)分散偏好,并創(chuàng)造出一個(gè)會(huì)削弱日本央行目標(biāo)的自我實(shí)現(xiàn)周期。

或許會(huì)有人對IMF發(fā)出的警告感到驚訝,并對日本央行為何會(huì)讓自己陷入如此境地感到不解。以下就是解釋:

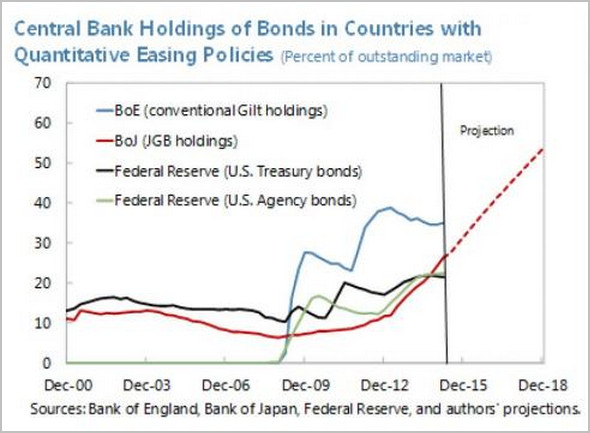

目前,日本央行在政府債券市場中的份額類似于美聯(lián)儲(chǔ),但仍然低于英格蘭銀行實(shí)施量化寬松計(jì)劃的最高潮時(shí)期。事實(shí)上,英格蘭銀行在英國債券市場的持有 份額一度占到40%,卻沒有對市場造成明顯傷害。但日本則截然不同。截至2014年底,日本央行持有的日本國債占政府債券總量的四分之一。以目前的速度, 到2016年底,日本央行持有的日本國債數(shù)量將占到政府債券總量的40%,而到2018年底,這一數(shù)值會(huì)接近60%。換句話說,2016年以后,日本央行 在政府債券市場中的主導(dǎo)地位,將史無前例地躋身主要發(fā)達(dá)經(jīng)濟(jì)體行列之中。

圖2

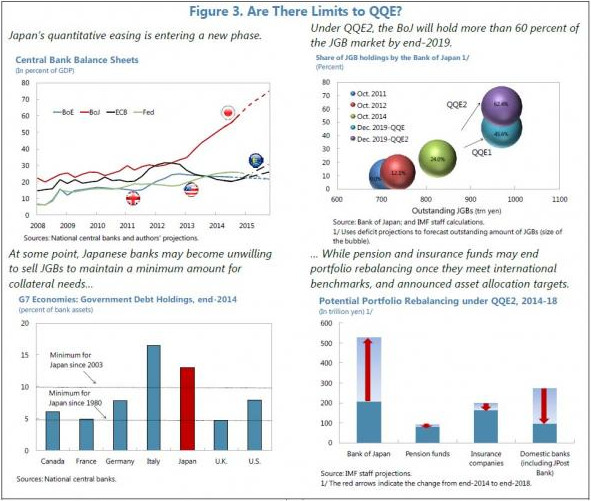

目前,日本央行的****問題不是買債,而是市場上根本沒有足夠多的債券可以購買。在日本推行第一輪量化質(zhì)化寬松政策(QQE1)的時(shí)候,日本央行的國 債凈購買量中,只有5%來自機(jī)構(gòu)投資者。與此相比,在QQE2中,2014年10月至2015年3月間,近40%的凈買債來自機(jī)構(gòu)投資者。

圖3

于是,事情又回到了日本央行本身。因?yàn)槿毡狙胄幸呀?jīng)買下了官方機(jī)構(gòu)能提供的全部債券,而且倒計(jì)時(shí)已經(jīng)開始:

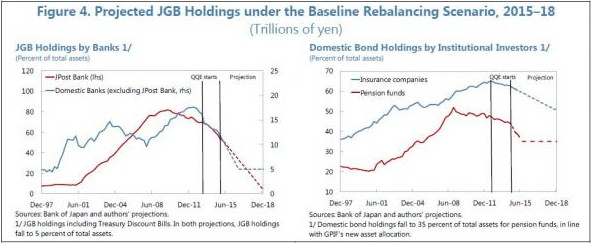

鑒于日本央行在第二輪量化質(zhì)化寬松政策中的買債速度,以及政府計(jì)劃發(fā)行的債券額度(根據(jù)國際貨幣基金組織世界經(jīng)濟(jì)展望預(yù)測的2015年4月財(cái)政赤 字),我們預(yù)計(jì)2018年底以前,日本國債數(shù)量可以減少220萬億日元。此外,日本的保險(xiǎn)公司和養(yǎng)老基金可以將政府債券的持有量減少44萬億日元,銀行也 可以在2018年底以前賣掉176萬億日元國債。這將使他們對日本國債持有量占總資產(chǎn)的比例下降到5%以下。到那時(shí),日本央行或許就不得不退出買債計(jì)劃 了。

圖4

接下來,便是關(guān)于流動(dòng)性的問題。

由于日本央行上升成為日本國債市場的主導(dǎo)者,市場流動(dòng)性便會(huì)因此受到影響。這意味著,任何經(jīng)濟(jì)意外都可能引發(fā)日本政府債券的收益率出現(xiàn)大幅波動(dòng)。正 如IMF在2012年所指出的,安全資產(chǎn)的供求失衡,可能導(dǎo)致融資市場抵押品質(zhì)量惡化,出現(xiàn)更多短期波動(dòng)、羊群效應(yīng)和懸崖效應(yīng)。如果低利率一直持續(xù)下去, 且金融市場不確定性增加,資產(chǎn)供應(yīng)不平衡可以提高市場發(fā)生震蕩的頻率,并導(dǎo)致資產(chǎn)價(jià)格出現(xiàn)大幅波動(dòng)。

也就是說,如果除了量化寬松而再無其他選擇的話,日本央行至少不會(huì)擴(kuò)大量化寬松,而只能選擇逐漸減弱量化寬松。 就像美聯(lián)儲(chǔ)的干預(yù)政策曾導(dǎo)致美國政府債券市場缺乏流動(dòng)性一樣——而現(xiàn)在日本的政府債券市場根本不存在流動(dòng)性,且情況正在變得越來越糟。

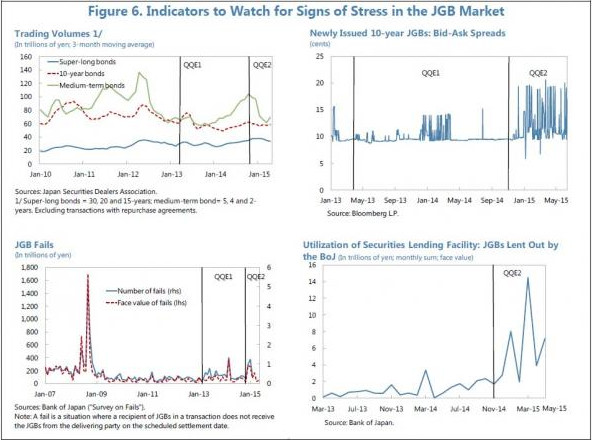

圖6

國際貨幣基金組織的報(bào)告,為我們觀察日本國債的糟糕流動(dòng)性提供了參考。

IMF報(bào)告認(rèn)為,日本央行可以通過延長持有債券的期限,或者擴(kuò)大抵押物的范圍,以及購買債券以外的其他資產(chǎn)來讓量化寬松繼續(xù)下去。“日本當(dāng)局可以把購買計(jì)劃擴(kuò)大至私人資產(chǎn)。目前,日本的公司債[0.08%]券規(guī)模相對有限。因此,這要求日本快速啟動(dòng)抵押貸款市場的證券化,以及中小企業(yè)銀行貸款的證券化,這些都可以為日本央行的買債計(jì)劃提供更多資產(chǎn)類別。”

但****的風(fēng)險(xiǎn)不是日本央行還可以對什么資產(chǎn)實(shí)行貨幣化——當(dāng)然,日本政府可以不停地創(chuàng)造出可貨幣化的資產(chǎn)池。但是,當(dāng)整個(gè)局面都從債券買入轉(zhuǎn)向賣出的時(shí)候,又會(huì)發(fā)生什么呢?

一旦日本央行開始退出量化寬松,市場可能會(huì)從債券供應(yīng)不足轉(zhuǎn)向供應(yīng)過剩、期限溢價(jià)飆升的情況。這取決于日本央行是否會(huì)縮減其資產(chǎn)負(fù)債表規(guī)模,以及日本中短期的財(cái)政赤字狀況。

到2018年,日本央行的市場流動(dòng)性將成為全球最差的(因?yàn)槿毡狙胄袑⒊钟惺袌錾?0%以上的有價(jià)證券)。對此,IMF最后警告說,“市場條件若出現(xiàn)這種變化,債券市場收益率可能急劇飆升。”

到那時(shí),日本央行就終于失控了。換句話說,對沖基金巨頭海曼資本(Hayman Capital)創(chuàng)始人Kyle Bass預(yù)期已久的日本債務(wù)危機(jī),可能終將在2到3年內(nèi)爆發(fā)。

讓我們暫時(shí)不考慮日本這場游戲的最終結(jié)局。美國銀行早前說,“日本央行基本上宣布,日本需要在2018年前解決這個(gè)長期問題,否則就將走向滅亡。”對于安倍晉三來說更糟的是,他的安倍經(jīng)濟(jì)學(xué)完全失掉信譽(yù)的日子已經(jīng)不遠(yuǎn)了。

然后會(huì)發(fā)生什么?正如法國巴黎銀行在8月28日的報(bào)告中寫道,“一旦外國投資者對安倍經(jīng)濟(jì)學(xué)失去信心,資本外流很可能讓日本股市毀于一旦,這類似于我們在2007年至2009年間觀察到的情況。”

隨之,災(zāi)難便會(huì)從日本向全世界蔓延開來,各國央行都將面對同一個(gè)問題:誰應(yīng)該對下一輪貨幣化負(fù)責(zé)?

歐洲央行已經(jīng)承認(rèn),他們很難再找到新的債券供應(yīng)。除此了退出量化寬松政策,他們別無選擇。無論是國內(nèi)資產(chǎn),還是全球資產(chǎn),都將遭遇下行壓力。

- 上一篇:財(cái)政部:擴(kuò)大小微企業(yè)所得稅優(yōu)惠范圍 2015/9/8

- 下一篇:6月2日廢不銹鋼行情早間導(dǎo)讀 2012/5/23